紅星美凱龍的兩大戰(zhàn)略,如何影響估值?互聯(lián)網(wǎng)+

導(dǎo)讀

紅星美凱龍的兩大戰(zhàn)略,如何影響估值?

紅星美凱龍的兩大戰(zhàn)略,如何影響估值?

文 / 三生

出品 / 節(jié)點財經(jīng)

文 / 三生

出品 / 節(jié)點財經(jīng)

近期,家居龍頭紅星美凱龍(601828.SH、01528.HK)發(fā)布公告稱,公司以8.23元/股的發(fā)行價格,向阿里巴巴、睿遠基金、國華人壽等在內(nèi)的17名特定對象,發(fā)行的股票數(shù)量約為4.50億股,募集資金總計為37.01億元人民幣。

據(jù)節(jié)點財經(jīng)了解,在定增市場相對冷清的2021年,美凱龍的定增卻相當火爆,共計有253家投資者試圖分一杯羹。認購對象中有美凱龍的戰(zhàn)略伙伴如阿里巴巴,還包括國華人壽、睿遠基金等明星機構(gòu)。

定增公告發(fā)布后,美凱龍股價有所上漲,但僅過一個交易日,控股股東又拋出減持計劃,導(dǎo)致隨后美凱龍大幅跳空低開,再度進入下跌通道。截至11月10日收盤,美凱龍股價為8.74元/股,總市值為380.5億元,從今年的最高點跌幅已超30%。

一面是機構(gòu)資金的追捧,一面是跌跌不休的股價,資本對美凱龍的分歧到底在什么地方?讓我們先從公司的基本面說起。

/ 01 / 品牌護城河VS地產(chǎn)灰犀牛 作為家居龍頭,紅星美凱龍最牢固的基本盤,應(yīng)當是公司35年來建立起的行業(yè)地位、賣場規(guī)模以及品牌優(yōu)勢。

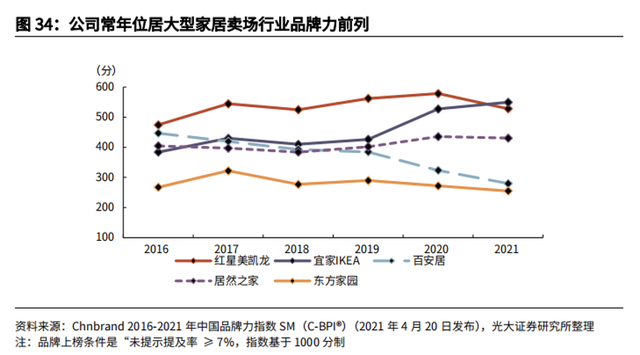

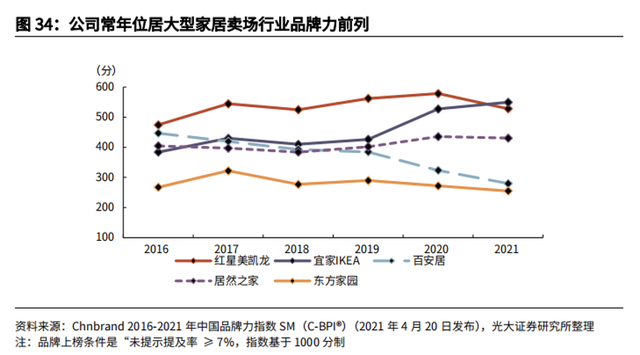

據(jù)弗若斯特沙利文數(shù)據(jù)顯示,紅星美凱龍2020年市場占有率為17.1%,位列國內(nèi)家居裝飾及家具零售行業(yè)第一。另外,據(jù)公司財報顯示,截至今年上半年,美凱龍自營商場數(shù)量為93座,委托管理商場276座,規(guī)模居行業(yè)首位。 品牌影響力方面,中國品牌力指數(shù)C-BPI排行中,除了今年略遜宜家外,紅星美凱龍近年來長期位居榜首。所以,在家具家居市場上,紅星美凱龍的品牌地位還是相當穩(wěn)固的。

品牌影響力方面,中國品牌力指數(shù)C-BPI排行中,除了今年略遜宜家外,紅星美凱龍近年來長期位居榜首。所以,在家具家居市場上,紅星美凱龍的品牌地位還是相當穩(wěn)固的。

此外,在目前線上線下融合的新消費環(huán)境下,美凱龍在線上的布局也取得了一定的成績。公開信息顯示,紅星美凱龍與阿里、騰訊等互聯(lián)網(wǎng)巨頭均有相當程度的合作。其中,公司與騰訊聯(lián)手打造了IMP全球家居智慧營銷平臺,為行業(yè)內(nèi)首個完整數(shù)字化營銷體系。與阿里的合作方面,2019年雙方簽訂戰(zhàn)略合作協(xié)議,打造“天貓同城站”。

可見,在品牌和規(guī)模的護城河上,美凱龍仍具有一定的優(yōu)勢地位。但是,近年來的財報數(shù)據(jù),也反映出公司的一些隱憂。

財報數(shù)據(jù)顯示,2017年至2020年,美凱龍的總營收增長率分別為16.14%、29.93%、15.66、-13.56%;同期凈利潤增長率分別為20.04%、9.8%、0.05%和-61.37%。在2020年疫情到來之前,其業(yè)績就已呈現(xiàn)出逐年走弱的態(tài)勢。

進入2021年后,據(jù)最新發(fā)布的三季度財報顯示,紅星美凱龍今年前三季度實現(xiàn)營收113.54億元,同比增長19.18%;歸母凈利潤22.87億元,同比增長32.20%;扣非后歸母凈利潤為13.94億元,同比增長20.13%。

相比2020年,美凱龍今年的表現(xiàn)不錯,但相比疫情之前的2019年的前三季度,公司業(yè)績其實仍處于下降趨勢之中。

節(jié)點財經(jīng)認為,美凱龍近年來的業(yè)績表現(xiàn),是其在二級市場走勢疲軟的主要原因之一。

此外,隨著地產(chǎn)“灰犀牛”的到來,家具家居行業(yè)也受到波及,而紅星美凱龍在地產(chǎn)方面的布局一度占據(jù)相當重要的位置。

比如,紅星美凱龍2018年投資性房地產(chǎn)規(guī)模占總資產(chǎn)的比重達70.8%,位居A股上市公司前列,被視為隱形投資性房地產(chǎn)龍頭。截至2021年上半年,紅星美凱龍投資性房地產(chǎn)為935億元,規(guī)模仍不容小覷。

與地產(chǎn)相伴而生的是,就是不得不面對的高負債,這也是美凱龍近年來飽受質(zhì)疑的問題之一。

針對挑戰(zhàn),美凱龍也提出了自己的破局之道,即“輕資產(chǎn)、重運營、降杠桿”與“新零售變革增強主業(yè)競爭力,家裝業(yè)務(wù)打造第二增長曲線”兩大戰(zhàn)略。那么,目前美凱龍的戰(zhàn)略轉(zhuǎn)向進展如何呢?

/ 02 / “輕資產(chǎn)、重運營 降杠桿”的背后邏輯 長期以來,紅星美凱龍都是采用的“自營商場+委管商場”雙輪驅(qū)動的業(yè)務(wù)模式,這也是公司能夠做大規(guī)模的核心原因。

車建新曾指出,“原來我們是‘輕資產(chǎn)+重資產(chǎn)’兩條路,重資產(chǎn)就是自己建商場,輕資產(chǎn)就是委管商場。”

其中,自營商場指的是通過自建、購買或者租賃的方式獲取物業(yè)后,統(tǒng)一對外招商,為入駐商場的商戶提供綜合服務(wù),以收取租賃及管理收入。紅星美凱龍的自營商場主要位于一、二線等核心城市,有利于打造品牌鞏固市場地位。

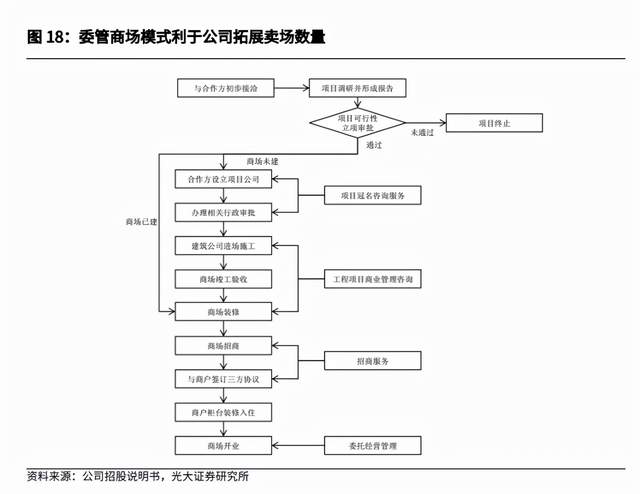

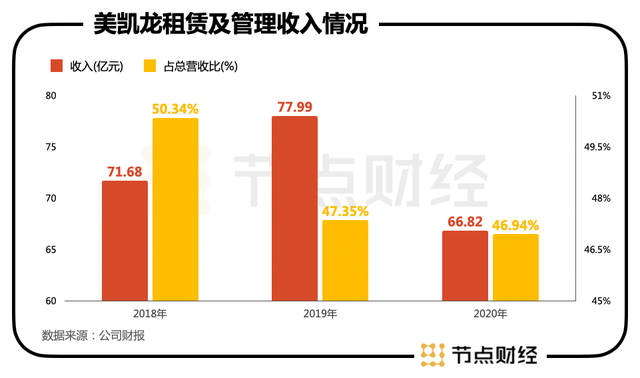

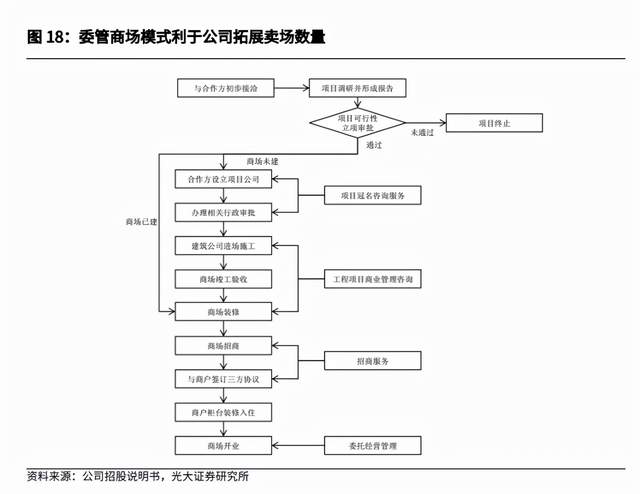

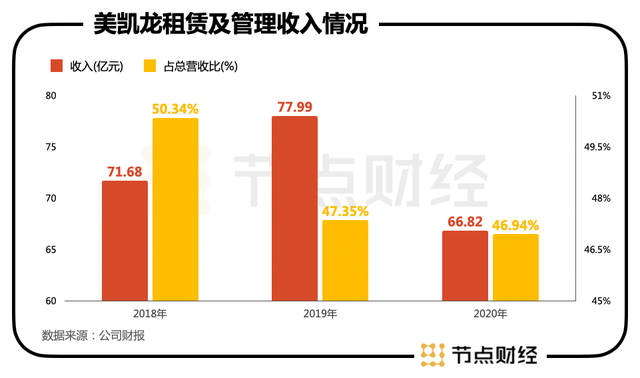

委管模式是指,美凱龍通過自營積累了品牌知名度以及商場開發(fā)、招商和運營管理等能力后,公司向委管合作方提供店址選定、商場設(shè)計、商場建造和整修、商場管理等服務(wù)并收取管理費和咨詢費。從2007年開始,美凱龍通過輕資產(chǎn)的委管經(jīng)營模式拓展商場規(guī)模,快速滲透市場進入三線及其他城市。 雖然自營商場在數(shù)量上占比并不高,但長期以來都是美凱龍營收的主力軍。據(jù)公司財報顯示,2018年-2020年,美凱龍的租賃及管理收入(即自營部分)分別為71.68億元、77.99億元、66.82億元,占比分別為50.34%、47.35%、46.94%。毛利率方面,自營賣場近年來也穩(wěn)定在76%到80%之間,盈利能力較強。

雖然自營商場在數(shù)量上占比并不高,但長期以來都是美凱龍營收的主力軍。據(jù)公司財報顯示,2018年-2020年,美凱龍的租賃及管理收入(即自營部分)分別為71.68億元、77.99億元、66.82億元,占比分別為50.34%、47.35%、46.94%。毛利率方面,自營賣場近年來也穩(wěn)定在76%到80%之間,盈利能力較強。

但是,近年來,隨著地產(chǎn)步入寒冬,自營商場作為紅星美凱龍手中地產(chǎn)屬性較強的重資產(chǎn)板塊,面臨的壓力也在加大。就是在這樣的背景下,“輕資產(chǎn)、重運營”成為美凱龍的應(yīng)變之策。

但是,近年來,隨著地產(chǎn)步入寒冬,自營商場作為紅星美凱龍手中地產(chǎn)屬性較強的重資產(chǎn)板塊,面臨的壓力也在加大。就是在這樣的背景下,“輕資產(chǎn)、重運營”成為美凱龍的應(yīng)變之策。

可以預(yù)料,美凱龍的拓展核心將由傳統(tǒng)的雙輪驅(qū)動,逐漸轉(zhuǎn)化為以輕資產(chǎn)的委管模式為主,并不斷強化下沉市場的份額,這一舉措能夠幫助美凱龍在擴張中節(jié)約大量資本開支。

據(jù)光大證券統(tǒng)計,截至2021年9月底,美凱龍有20家籌備中的自營商場,籌備中的委管商場中,有345個委管簽約項目已取得土地使用權(quán)證/已獲得地塊。

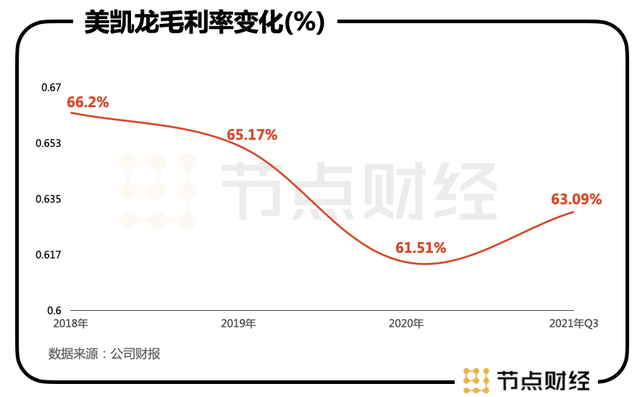

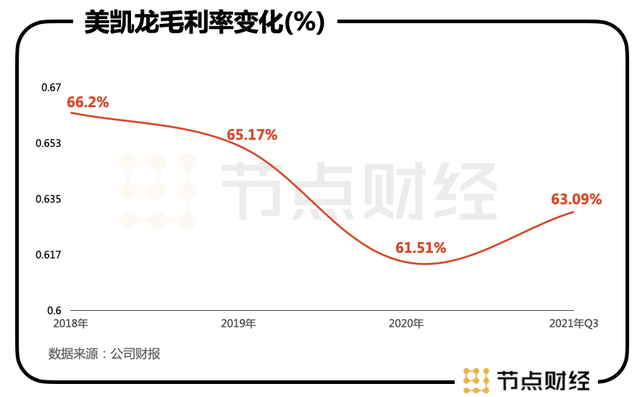

相比自營模式,委管模式的毛利率相對較低,但近年來美凱龍的整體毛利率都維持在60%以上,委管模式的盈利能力其實并不弱。 但是,需要注意的是,最新財報顯示,今年前三季度,美凱龍自營商場凈增了2家,委管商場卻無凈增加,公司自營商場占比仍然較高。美凱龍在“輕資產(chǎn)”戰(zhàn)略指引下,能否成功“由重變輕”仍需要進一步觀察。

但是,需要注意的是,最新財報顯示,今年前三季度,美凱龍自營商場凈增了2家,委管商場卻無凈增加,公司自營商場占比仍然較高。美凱龍在“輕資產(chǎn)”戰(zhàn)略指引下,能否成功“由重變輕”仍需要進一步觀察。

在推進輕資產(chǎn)的同時,重運營方面美凱龍的投入更為顯著,比如打造9大主題館、核心城市標桿“1號店”等。通過這種方式,美凱龍旨在提升自營商場的流量與盈利能力。

節(jié)點財經(jīng)認為,隨著消費領(lǐng)域的變化,對于像家具家居這種消費頻次較低,但極重線下體驗的行業(yè)來說,運營才是重中之重。首先,隨著消費升級以及消費者年輕化,消費理念也在逐漸變化,整體服務(wù)能力被更加看重,個性化越來越重要。另一方面,線上線下融合的購物模式已經(jīng)深入人心,而家居行業(yè)的特點,又讓消費者對真實體驗更為看重。這一切,都對從業(yè)公司的運營能力提出了更高的要求。

對此,華泰證券研報顯示,2021年前三季度,美凱龍自營商場實現(xiàn)營收62.5億元,同增24.9%,店效同比增長17.1%,表明公司“重運營”策略成效明顯。

除輕資產(chǎn)、重運營之外,降杠桿也成為美凱龍的戰(zhàn)略之一。2021年以來,面對資金壓力,美凱龍在“降杠桿”方面并未手軟。

5月14日,紅星美凱龍以12億元將紅星融資租賃和紅星商業(yè)保理2家全資子公司,出售給控股股東紅星控股;6月2日,天津遠川以25億元受讓紅星美凱龍所持有的7家物流公司100%的股權(quán);進入10月份,美凱龍又將旗下成立不久的美凱龍物業(yè)以7億元轉(zhuǎn)讓給旭輝。除此之外,美凱龍旗下商管板塊愛琴海商業(yè)集團近期也傳出赴港上市的消息。

一系列輾轉(zhuǎn)騰挪之后,本文開頭提到的37億元定增登場,在此助力下,短期來看,美凱龍面臨的財務(wù)風(fēng)險大幅降低。

但是,對于資本市場來說,原有的家居賽道吸引力畢竟有限,開辟更為“性感”的第二增長曲線,才是獲得青睞的關(guān)鍵。

/ 03 / 第二增長曲線下 估值何時回升? 美凱龍選擇的第二增長曲線,就是家裝市場。

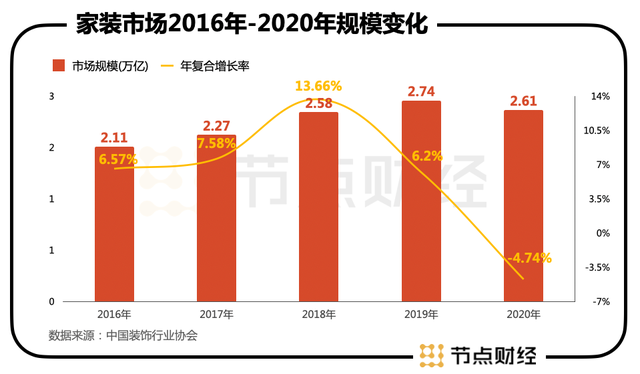

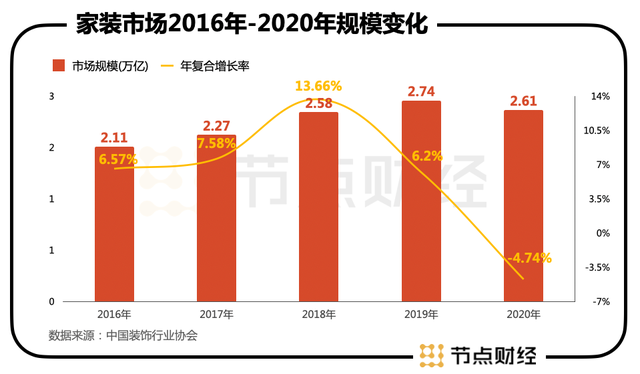

據(jù)中國裝飾行業(yè)協(xié)會數(shù)據(jù)顯示,2015年至2019年,我國家裝行業(yè)的市場規(guī)模持續(xù)增長,年復(fù)合增長率CAGR達到8.46%,2019年市場規(guī)模達到2.74萬億元。由于受疫情影響,2020年家裝市場規(guī)模首次下滑,其市場規(guī)模為2.61萬億元,同比下降4.74%。而據(jù)前瞻研究院預(yù)計,隨著居民消費熱情的提高,2021年家裝行業(yè)市場將迎來補償性反彈。 同時,疫情加速培養(yǎng)了家裝用戶的線上消費習(xí)慣。2016年至2020年,互聯(lián)網(wǎng)家裝年度用戶活躍規(guī)模穩(wěn)步上升,2020年互聯(lián)網(wǎng)家裝年度活躍用戶規(guī)模達3156萬人,同比增長15.6%。

同時,疫情加速培養(yǎng)了家裝用戶的線上消費習(xí)慣。2016年至2020年,互聯(lián)網(wǎng)家裝年度用戶活躍規(guī)模穩(wěn)步上升,2020年互聯(lián)網(wǎng)家裝年度活躍用戶規(guī)模達3156萬人,同比增長15.6%。

另外,我國家裝市場具有“大市場,小公司”的特點,據(jù)中國建筑業(yè)協(xié)會資料顯示,2018年我國建筑裝飾企業(yè)達到12.5萬家,其中全國性布局(指最少在三個省份開展業(yè)務(wù))企業(yè)不足50家,不具備合格經(jīng)營資質(zhì)的小企業(yè)占比達到65%。

對于家居龍頭美凱龍來說,此時進軍家裝市場,開辟第二增長曲線,既可以利用原有家居商場的渠道,快速實現(xiàn)全國范圍自營家裝門店布局,還能夠依托品牌優(yōu)勢,可以獲得品牌溢價。

2019年,美凱龍成立裝修產(chǎn)業(yè)集團,開始將家裝推至業(yè)務(wù)增長第一驅(qū)動力。截至2020年底,美凱龍家裝業(yè)務(wù)已經(jīng)布局全國200+城市的214家門店,并建立起了“美凱龍空間美學(xué)”、“更好家”和“家倍得”等服務(wù)品牌。

據(jù)公司財報顯示,2019年,美凱龍商品銷售及家裝收入合計5.69 億元,增幅22%;2020年收入合計12.24億元,增幅達115%。但是,相比美凱龍百億規(guī)模的營收,目前家裝板塊的貢獻仍相對有限。

但是,以家裝板塊的發(fā)展速度,疊加紅星美凱龍多年打造的家居品牌與遍布全國的門店,這條第二增長曲線值得關(guān)注。若能夠持續(xù)保持良好增長,營收比重不斷提高,未來將是改變美凱龍估值的重要因素之一。

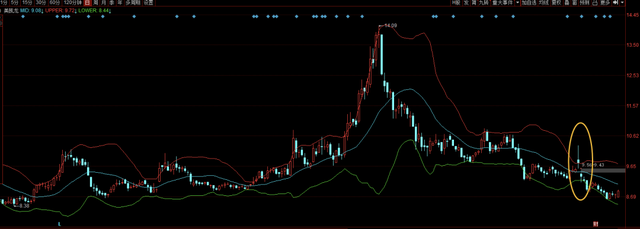

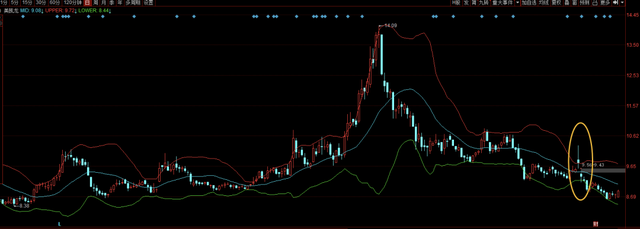

而說到估值,紅星美凱龍目前仍處于低位,動態(tài)市盈率為12.48倍,相比老對手居然之家的13.93倍,可謂難兄難弟。節(jié)點財經(jīng)認為,家居行業(yè)估值低的原因無疑是受到了地產(chǎn)板塊的拖累,而作為傳統(tǒng)行業(yè),持續(xù)增長乏力也更容易被市場放大,導(dǎo)致估值不佳。 圖源:同花順

圖源:同花順

同時,控股股東因為“自身資金需求”的減持,對處于敏感期的公司市值也形成了一定的沖擊。短期來看,此次減持導(dǎo)致的跳空缺口,或許將成為未來公司上漲的重點壓力位。

當然,紅星美凱龍作為家居龍頭,品牌與規(guī)模的護城河仍然牢固,但地產(chǎn)帶來的不確定性,以及自營模式占比較高、債務(wù)風(fēng)險等問題,都仍在化解的進程之中,尚需時間檢驗,而第二增長曲線的營收占比也需要進一步提高。

二級市場喜歡新故事,而時間將給出最公平的答案。

節(jié)點財經(jīng)聲明:文章內(nèi)容僅供參考,文章中的信息或所表述的意見不構(gòu)成任何投資建議,節(jié)點財經(jīng)不對因使用本文章所采取的任何行動承擔任何責(zé)任。

文 / 三生

出品 / 節(jié)點財經(jīng)

文 / 三生

出品 / 節(jié)點財經(jīng)

近期,家居龍頭紅星美凱龍(601828.SH、01528.HK)發(fā)布公告稱,公司以8.23元/股的發(fā)行價格,向阿里巴巴、睿遠基金、國華人壽等在內(nèi)的17名特定對象,發(fā)行的股票數(shù)量約為4.50億股,募集資金總計為37.01億元人民幣。

據(jù)節(jié)點財經(jīng)了解,在定增市場相對冷清的2021年,美凱龍的定增卻相當火爆,共計有253家投資者試圖分一杯羹。認購對象中有美凱龍的戰(zhàn)略伙伴如阿里巴巴,還包括國華人壽、睿遠基金等明星機構(gòu)。

定增公告發(fā)布后,美凱龍股價有所上漲,但僅過一個交易日,控股股東又拋出減持計劃,導(dǎo)致隨后美凱龍大幅跳空低開,再度進入下跌通道。截至11月10日收盤,美凱龍股價為8.74元/股,總市值為380.5億元,從今年的最高點跌幅已超30%。

一面是機構(gòu)資金的追捧,一面是跌跌不休的股價,資本對美凱龍的分歧到底在什么地方?讓我們先從公司的基本面說起。

/ 01 / 品牌護城河VS地產(chǎn)灰犀牛 作為家居龍頭,紅星美凱龍最牢固的基本盤,應(yīng)當是公司35年來建立起的行業(yè)地位、賣場規(guī)模以及品牌優(yōu)勢。

據(jù)弗若斯特沙利文數(shù)據(jù)顯示,紅星美凱龍2020年市場占有率為17.1%,位列國內(nèi)家居裝飾及家具零售行業(yè)第一。另外,據(jù)公司財報顯示,截至今年上半年,美凱龍自營商場數(shù)量為93座,委托管理商場276座,規(guī)模居行業(yè)首位。

品牌影響力方面,中國品牌力指數(shù)C-BPI排行中,除了今年略遜宜家外,紅星美凱龍近年來長期位居榜首。所以,在家具家居市場上,紅星美凱龍的品牌地位還是相當穩(wěn)固的。

品牌影響力方面,中國品牌力指數(shù)C-BPI排行中,除了今年略遜宜家外,紅星美凱龍近年來長期位居榜首。所以,在家具家居市場上,紅星美凱龍的品牌地位還是相當穩(wěn)固的。

此外,在目前線上線下融合的新消費環(huán)境下,美凱龍在線上的布局也取得了一定的成績。公開信息顯示,紅星美凱龍與阿里、騰訊等互聯(lián)網(wǎng)巨頭均有相當程度的合作。其中,公司與騰訊聯(lián)手打造了IMP全球家居智慧營銷平臺,為行業(yè)內(nèi)首個完整數(shù)字化營銷體系。與阿里的合作方面,2019年雙方簽訂戰(zhàn)略合作協(xié)議,打造“天貓同城站”。

可見,在品牌和規(guī)模的護城河上,美凱龍仍具有一定的優(yōu)勢地位。但是,近年來的財報數(shù)據(jù),也反映出公司的一些隱憂。

財報數(shù)據(jù)顯示,2017年至2020年,美凱龍的總營收增長率分別為16.14%、29.93%、15.66、-13.56%;同期凈利潤增長率分別為20.04%、9.8%、0.05%和-61.37%。在2020年疫情到來之前,其業(yè)績就已呈現(xiàn)出逐年走弱的態(tài)勢。

進入2021年后,據(jù)最新發(fā)布的三季度財報顯示,紅星美凱龍今年前三季度實現(xiàn)營收113.54億元,同比增長19.18%;歸母凈利潤22.87億元,同比增長32.20%;扣非后歸母凈利潤為13.94億元,同比增長20.13%。

相比2020年,美凱龍今年的表現(xiàn)不錯,但相比疫情之前的2019年的前三季度,公司業(yè)績其實仍處于下降趨勢之中。

節(jié)點財經(jīng)認為,美凱龍近年來的業(yè)績表現(xiàn),是其在二級市場走勢疲軟的主要原因之一。

此外,隨著地產(chǎn)“灰犀牛”的到來,家具家居行業(yè)也受到波及,而紅星美凱龍在地產(chǎn)方面的布局一度占據(jù)相當重要的位置。

比如,紅星美凱龍2018年投資性房地產(chǎn)規(guī)模占總資產(chǎn)的比重達70.8%,位居A股上市公司前列,被視為隱形投資性房地產(chǎn)龍頭。截至2021年上半年,紅星美凱龍投資性房地產(chǎn)為935億元,規(guī)模仍不容小覷。

與地產(chǎn)相伴而生的是,就是不得不面對的高負債,這也是美凱龍近年來飽受質(zhì)疑的問題之一。

針對挑戰(zhàn),美凱龍也提出了自己的破局之道,即“輕資產(chǎn)、重運營、降杠桿”與“新零售變革增強主業(yè)競爭力,家裝業(yè)務(wù)打造第二增長曲線”兩大戰(zhàn)略。那么,目前美凱龍的戰(zhàn)略轉(zhuǎn)向進展如何呢?

/ 02 / “輕資產(chǎn)、重運營 降杠桿”的背后邏輯 長期以來,紅星美凱龍都是采用的“自營商場+委管商場”雙輪驅(qū)動的業(yè)務(wù)模式,這也是公司能夠做大規(guī)模的核心原因。

車建新曾指出,“原來我們是‘輕資產(chǎn)+重資產(chǎn)’兩條路,重資產(chǎn)就是自己建商場,輕資產(chǎn)就是委管商場。”

其中,自營商場指的是通過自建、購買或者租賃的方式獲取物業(yè)后,統(tǒng)一對外招商,為入駐商場的商戶提供綜合服務(wù),以收取租賃及管理收入。紅星美凱龍的自營商場主要位于一、二線等核心城市,有利于打造品牌鞏固市場地位。

委管模式是指,美凱龍通過自營積累了品牌知名度以及商場開發(fā)、招商和運營管理等能力后,公司向委管合作方提供店址選定、商場設(shè)計、商場建造和整修、商場管理等服務(wù)并收取管理費和咨詢費。從2007年開始,美凱龍通過輕資產(chǎn)的委管經(jīng)營模式拓展商場規(guī)模,快速滲透市場進入三線及其他城市。

雖然自營商場在數(shù)量上占比并不高,但長期以來都是美凱龍營收的主力軍。據(jù)公司財報顯示,2018年-2020年,美凱龍的租賃及管理收入(即自營部分)分別為71.68億元、77.99億元、66.82億元,占比分別為50.34%、47.35%、46.94%。毛利率方面,自營賣場近年來也穩(wěn)定在76%到80%之間,盈利能力較強。

雖然自營商場在數(shù)量上占比并不高,但長期以來都是美凱龍營收的主力軍。據(jù)公司財報顯示,2018年-2020年,美凱龍的租賃及管理收入(即自營部分)分別為71.68億元、77.99億元、66.82億元,占比分別為50.34%、47.35%、46.94%。毛利率方面,自營賣場近年來也穩(wěn)定在76%到80%之間,盈利能力較強。

但是,近年來,隨著地產(chǎn)步入寒冬,自營商場作為紅星美凱龍手中地產(chǎn)屬性較強的重資產(chǎn)板塊,面臨的壓力也在加大。就是在這樣的背景下,“輕資產(chǎn)、重運營”成為美凱龍的應(yīng)變之策。

但是,近年來,隨著地產(chǎn)步入寒冬,自營商場作為紅星美凱龍手中地產(chǎn)屬性較強的重資產(chǎn)板塊,面臨的壓力也在加大。就是在這樣的背景下,“輕資產(chǎn)、重運營”成為美凱龍的應(yīng)變之策。

可以預(yù)料,美凱龍的拓展核心將由傳統(tǒng)的雙輪驅(qū)動,逐漸轉(zhuǎn)化為以輕資產(chǎn)的委管模式為主,并不斷強化下沉市場的份額,這一舉措能夠幫助美凱龍在擴張中節(jié)約大量資本開支。

據(jù)光大證券統(tǒng)計,截至2021年9月底,美凱龍有20家籌備中的自營商場,籌備中的委管商場中,有345個委管簽約項目已取得土地使用權(quán)證/已獲得地塊。

相比自營模式,委管模式的毛利率相對較低,但近年來美凱龍的整體毛利率都維持在60%以上,委管模式的盈利能力其實并不弱。

但是,需要注意的是,最新財報顯示,今年前三季度,美凱龍自營商場凈增了2家,委管商場卻無凈增加,公司自營商場占比仍然較高。美凱龍在“輕資產(chǎn)”戰(zhàn)略指引下,能否成功“由重變輕”仍需要進一步觀察。

但是,需要注意的是,最新財報顯示,今年前三季度,美凱龍自營商場凈增了2家,委管商場卻無凈增加,公司自營商場占比仍然較高。美凱龍在“輕資產(chǎn)”戰(zhàn)略指引下,能否成功“由重變輕”仍需要進一步觀察。

在推進輕資產(chǎn)的同時,重運營方面美凱龍的投入更為顯著,比如打造9大主題館、核心城市標桿“1號店”等。通過這種方式,美凱龍旨在提升自營商場的流量與盈利能力。

節(jié)點財經(jīng)認為,隨著消費領(lǐng)域的變化,對于像家具家居這種消費頻次較低,但極重線下體驗的行業(yè)來說,運營才是重中之重。首先,隨著消費升級以及消費者年輕化,消費理念也在逐漸變化,整體服務(wù)能力被更加看重,個性化越來越重要。另一方面,線上線下融合的購物模式已經(jīng)深入人心,而家居行業(yè)的特點,又讓消費者對真實體驗更為看重。這一切,都對從業(yè)公司的運營能力提出了更高的要求。

對此,華泰證券研報顯示,2021年前三季度,美凱龍自營商場實現(xiàn)營收62.5億元,同增24.9%,店效同比增長17.1%,表明公司“重運營”策略成效明顯。

除輕資產(chǎn)、重運營之外,降杠桿也成為美凱龍的戰(zhàn)略之一。2021年以來,面對資金壓力,美凱龍在“降杠桿”方面并未手軟。

5月14日,紅星美凱龍以12億元將紅星融資租賃和紅星商業(yè)保理2家全資子公司,出售給控股股東紅星控股;6月2日,天津遠川以25億元受讓紅星美凱龍所持有的7家物流公司100%的股權(quán);進入10月份,美凱龍又將旗下成立不久的美凱龍物業(yè)以7億元轉(zhuǎn)讓給旭輝。除此之外,美凱龍旗下商管板塊愛琴海商業(yè)集團近期也傳出赴港上市的消息。

一系列輾轉(zhuǎn)騰挪之后,本文開頭提到的37億元定增登場,在此助力下,短期來看,美凱龍面臨的財務(wù)風(fēng)險大幅降低。

但是,對于資本市場來說,原有的家居賽道吸引力畢竟有限,開辟更為“性感”的第二增長曲線,才是獲得青睞的關(guān)鍵。

/ 03 / 第二增長曲線下 估值何時回升? 美凱龍選擇的第二增長曲線,就是家裝市場。

據(jù)中國裝飾行業(yè)協(xié)會數(shù)據(jù)顯示,2015年至2019年,我國家裝行業(yè)的市場規(guī)模持續(xù)增長,年復(fù)合增長率CAGR達到8.46%,2019年市場規(guī)模達到2.74萬億元。由于受疫情影響,2020年家裝市場規(guī)模首次下滑,其市場規(guī)模為2.61萬億元,同比下降4.74%。而據(jù)前瞻研究院預(yù)計,隨著居民消費熱情的提高,2021年家裝行業(yè)市場將迎來補償性反彈。

同時,疫情加速培養(yǎng)了家裝用戶的線上消費習(xí)慣。2016年至2020年,互聯(lián)網(wǎng)家裝年度用戶活躍規(guī)模穩(wěn)步上升,2020年互聯(lián)網(wǎng)家裝年度活躍用戶規(guī)模達3156萬人,同比增長15.6%。

同時,疫情加速培養(yǎng)了家裝用戶的線上消費習(xí)慣。2016年至2020年,互聯(lián)網(wǎng)家裝年度用戶活躍規(guī)模穩(wěn)步上升,2020年互聯(lián)網(wǎng)家裝年度活躍用戶規(guī)模達3156萬人,同比增長15.6%。

另外,我國家裝市場具有“大市場,小公司”的特點,據(jù)中國建筑業(yè)協(xié)會資料顯示,2018年我國建筑裝飾企業(yè)達到12.5萬家,其中全國性布局(指最少在三個省份開展業(yè)務(wù))企業(yè)不足50家,不具備合格經(jīng)營資質(zhì)的小企業(yè)占比達到65%。

對于家居龍頭美凱龍來說,此時進軍家裝市場,開辟第二增長曲線,既可以利用原有家居商場的渠道,快速實現(xiàn)全國范圍自營家裝門店布局,還能夠依托品牌優(yōu)勢,可以獲得品牌溢價。

2019年,美凱龍成立裝修產(chǎn)業(yè)集團,開始將家裝推至業(yè)務(wù)增長第一驅(qū)動力。截至2020年底,美凱龍家裝業(yè)務(wù)已經(jīng)布局全國200+城市的214家門店,并建立起了“美凱龍空間美學(xué)”、“更好家”和“家倍得”等服務(wù)品牌。

據(jù)公司財報顯示,2019年,美凱龍商品銷售及家裝收入合計5.69 億元,增幅22%;2020年收入合計12.24億元,增幅達115%。但是,相比美凱龍百億規(guī)模的營收,目前家裝板塊的貢獻仍相對有限。

但是,以家裝板塊的發(fā)展速度,疊加紅星美凱龍多年打造的家居品牌與遍布全國的門店,這條第二增長曲線值得關(guān)注。若能夠持續(xù)保持良好增長,營收比重不斷提高,未來將是改變美凱龍估值的重要因素之一。

而說到估值,紅星美凱龍目前仍處于低位,動態(tài)市盈率為12.48倍,相比老對手居然之家的13.93倍,可謂難兄難弟。節(jié)點財經(jīng)認為,家居行業(yè)估值低的原因無疑是受到了地產(chǎn)板塊的拖累,而作為傳統(tǒng)行業(yè),持續(xù)增長乏力也更容易被市場放大,導(dǎo)致估值不佳。

圖源:同花順

圖源:同花順

同時,控股股東因為“自身資金需求”的減持,對處于敏感期的公司市值也形成了一定的沖擊。短期來看,此次減持導(dǎo)致的跳空缺口,或許將成為未來公司上漲的重點壓力位。

當然,紅星美凱龍作為家居龍頭,品牌與規(guī)模的護城河仍然牢固,但地產(chǎn)帶來的不確定性,以及自營模式占比較高、債務(wù)風(fēng)險等問題,都仍在化解的進程之中,尚需時間檢驗,而第二增長曲線的營收占比也需要進一步提高。

二級市場喜歡新故事,而時間將給出最公平的答案。

節(jié)點財經(jīng)聲明:文章內(nèi)容僅供參考,文章中的信息或所表述的意見不構(gòu)成任何投資建議,節(jié)點財經(jīng)不對因使用本文章所采取的任何行動承擔任何責(zé)任。

1.TMT觀察網(wǎng)遵循行業(yè)規(guī)范,任何轉(zhuǎn)載的稿件都會明確標注作者和來源;

2.TMT觀察網(wǎng)的原創(chuàng)文章,請轉(zhuǎn)載時務(wù)必注明文章作者和"來源:TMT觀察網(wǎng)",不尊重原創(chuàng)的行為TMT觀察網(wǎng)或?qū)⒆肪控?zé)任;

3.作者投稿可能會經(jīng)TMT觀察網(wǎng)編輯修改或補充。