TCL電子:一道價值重估的難題互聯網+

導讀

TCL電子:一道價值重估的難題

TCL電子:一道價值重估的難題

文 / 七公

出品 / 節點財經

“你有多久沒看電視嗎?”“電視機會逐漸退出歷史舞臺嗎?”就像曾經的收音機、CD機、BP機,隨著移動互聯網普及,各種電子消費品層出不窮,電視機時不時也要遭到這般靈魂拷問。

近日,在接受21世紀經濟報道《慧見》欄目的獨家專訪時,談及電視終端業務走向,TCL創始人、董事長李東生表示,“這確實是個很大的問題,中國市場電視機的銷售已經開始下降,但未來看還有些新機會。”

的確,當下黑家電行業的老大哥—TCL電子(HK.01070)正處于跨越市場周期的關鍵節點。

文 / 七公

出品 / 節點財經

“你有多久沒看電視嗎?”“電視機會逐漸退出歷史舞臺嗎?”就像曾經的收音機、CD機、BP機,隨著移動互聯網普及,各種電子消費品層出不窮,電視機時不時也要遭到這般靈魂拷問。

近日,在接受21世紀經濟報道《慧見》欄目的獨家專訪時,談及電視終端業務走向,TCL創始人、董事長李東生表示,“這確實是個很大的問題,中國市場電視機的銷售已經開始下降,但未來看還有些新機會。”

的確,當下黑家電行業的老大哥—TCL電子(HK.01070)正處于跨越市場周期的關鍵節點。

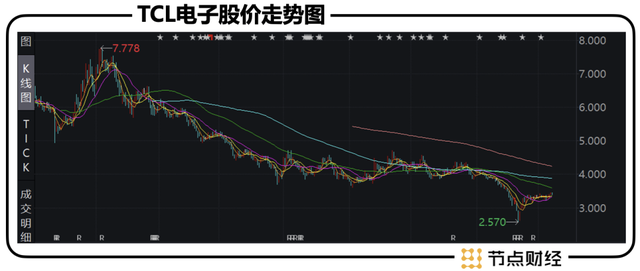

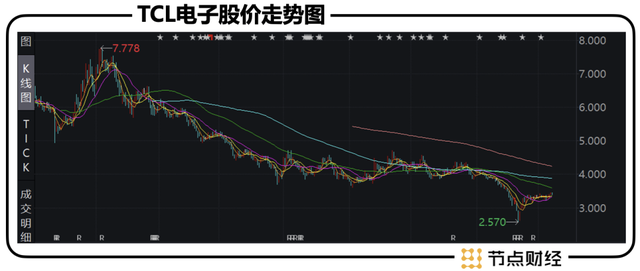

2021年財報顯示,在營收大增46.9%的前提下,TCL電子的歸母凈利潤縮水35.9%,股價回到2015年的水平。

透過數據,本文嘗試回答這幾個問題:

1、TCL電子為何增收不增利?

2、TCL電子的第二增長曲線是什么?

3、TCL電子的估值難點在哪里?

/ 01 /

供需兩頭承壓,TCL利潤“受氣”

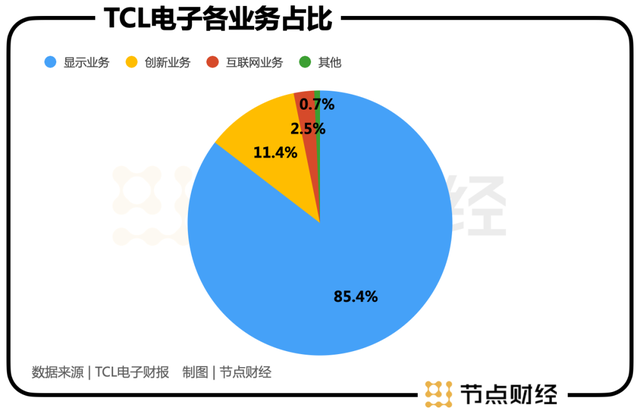

2021年,TCL電子將業務架構做了重新劃分:顯示業務、創新業務、互聯網業務。

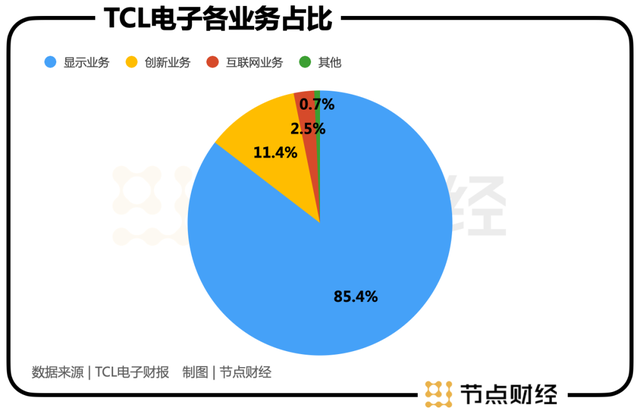

其中,顯示業務,即TCL電子的傳統主業,包括消費級與商用顯示屏共實現收入639.5億港元,占總收入的85.4%,同比增長43.5%。

2021年財報顯示,在營收大增46.9%的前提下,TCL電子的歸母凈利潤縮水35.9%,股價回到2015年的水平。

透過數據,本文嘗試回答這幾個問題:

1、TCL電子為何增收不增利?

2、TCL電子的第二增長曲線是什么?

3、TCL電子的估值難點在哪里?

/ 01 /

供需兩頭承壓,TCL利潤“受氣”

2021年,TCL電子將業務架構做了重新劃分:顯示業務、創新業務、互聯網業務。

其中,顯示業務,即TCL電子的傳統主業,包括消費級與商用顯示屏共實現收入639.5億港元,占總收入的85.4%,同比增長43.5%。

增長主要受益于手機、平板等中小尺寸顯示產品量價齊升,帶動收入同比增加29.5%至143.8億港元,以及大尺寸顯示業務產品結構優化,售價同比上浮26.1%,收入同比增加24.3%至492.7億港元。

盡管如此,囿于“宅經濟”退潮,疊加全球面板漲價沖擊,2021年公司盈利能力還是出現了下滑,毛利率16.7%,同比減少2.3個百分點;持續經營歸母凈利率1.6%,同比減少2.0個百分點。

根據行業調研機構Omdia數據,2021年全球TV出貨量同比下降5.3%至2.1億臺,銷售額同比增長14.8%;根據中怡康10全渠道數據,2021年中國市場TV行業整體零售量同比下降10.4%至3,703萬臺,零售額則同比上升15.2%至1,315億元。

由此不難看出,電視市場在規模下行時,業內企業采取提價策略應對。

但在另一頭,原材料成本持續高位運行,漲價又漲了個“寂寞”。

從2020年5月起,電視面板經歷了14個月罕見的單邊上漲。周期最長、漲幅最大、全尺寸均漲是此期間的突出特征,部分主力尺寸面板價格上漲甚至超過150%-200%。

經節點財經考證,在電視產品制造中,屏幕占到整機成本的比重大于60%,具有典型的原料導向特征,這就決定了電視面板行情直接影響電視產品銷售利潤,但面向C端,企業幾乎不可能比照原材料同等提價,就像在面板價格翻倍的情況下,電視整機終端售價僅漲30%-50%,這嚴重稀釋TCL電子們的賺錢效應。

從已經披露年報的創維集團、深康佳A可見,都屬于供需兩頭擠壓下的利潤“受害者”。

再者,TCL電子并沒有在行情寡淡時縮減費用,期內銷售及分銷支出、行政支出、研發費用分別增長25.4%、84.2%、52.2%,擴大了毛利率和凈利率的“剪刀差”。

然而,對于TCL電子,乃至更多的家電企業來說,更大的挑戰在于用戶行為習慣改變造成的開機率下降和終端需求萎縮。

當前的中國客廳,在展示和待客功能被嚴重弱化后,電視機逐漸從必選消費品往可選消費品過渡,一些年輕家庭甚至沒有電視。即使多數有電視的家庭,觀看時間也越來越短。

這意味著,市場的換機周期在拉長,購買需求的主要拉動力正在穩步下降。相關業內人士曾透露,當前電視劇平均換機周期在12年,遠超7年安全使用期。

/ 02 /

從電視終端走向AloT市場

眼下,TCL電子的電視業務正遭遇成長“天花板”,如何構建新增長極成為企業的挑戰。

從財報入手,TCL電子正從電視終端向AloT(人工智能+互聯網)延伸,包括智能眼鏡13、路由器、智能穿戴、智能家居等智能連接產品在內的創新業務和家庭互聯網業務,為用戶提供多屏實時互動、 全場景智慧感知的產品與服務。

換而言之,TCL電子渴望在AIoT新業態中找到第二條盈利曲線。

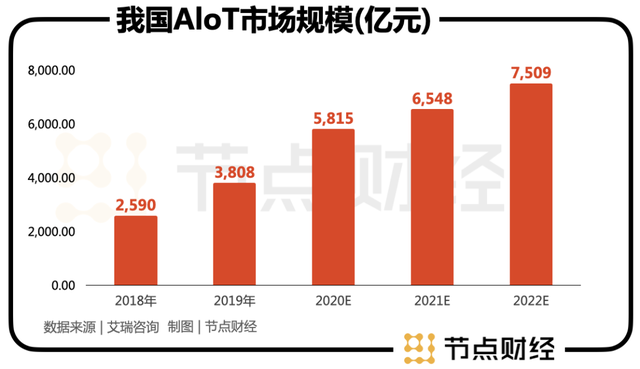

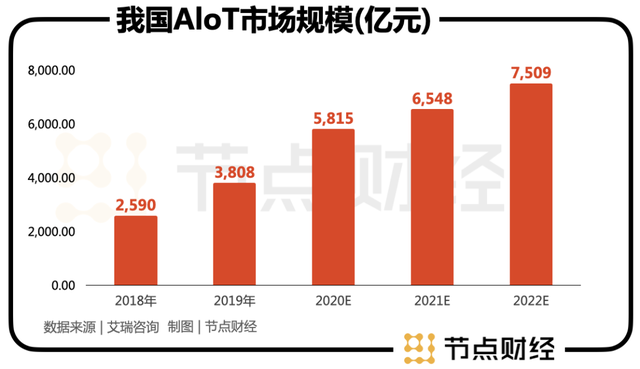

據艾瑞咨詢數據顯示,2020年中國AIoT市場規模超5800億元,同比增長53%,預計2022年市場規模將達到7509億元,2018至2022年的年均復合增長率30.49%,是一條高景氣度賽道。

增長主要受益于手機、平板等中小尺寸顯示產品量價齊升,帶動收入同比增加29.5%至143.8億港元,以及大尺寸顯示業務產品結構優化,售價同比上浮26.1%,收入同比增加24.3%至492.7億港元。

盡管如此,囿于“宅經濟”退潮,疊加全球面板漲價沖擊,2021年公司盈利能力還是出現了下滑,毛利率16.7%,同比減少2.3個百分點;持續經營歸母凈利率1.6%,同比減少2.0個百分點。

根據行業調研機構Omdia數據,2021年全球TV出貨量同比下降5.3%至2.1億臺,銷售額同比增長14.8%;根據中怡康10全渠道數據,2021年中國市場TV行業整體零售量同比下降10.4%至3,703萬臺,零售額則同比上升15.2%至1,315億元。

由此不難看出,電視市場在規模下行時,業內企業采取提價策略應對。

但在另一頭,原材料成本持續高位運行,漲價又漲了個“寂寞”。

從2020年5月起,電視面板經歷了14個月罕見的單邊上漲。周期最長、漲幅最大、全尺寸均漲是此期間的突出特征,部分主力尺寸面板價格上漲甚至超過150%-200%。

經節點財經考證,在電視產品制造中,屏幕占到整機成本的比重大于60%,具有典型的原料導向特征,這就決定了電視面板行情直接影響電視產品銷售利潤,但面向C端,企業幾乎不可能比照原材料同等提價,就像在面板價格翻倍的情況下,電視整機終端售價僅漲30%-50%,這嚴重稀釋TCL電子們的賺錢效應。

從已經披露年報的創維集團、深康佳A可見,都屬于供需兩頭擠壓下的利潤“受害者”。

再者,TCL電子并沒有在行情寡淡時縮減費用,期內銷售及分銷支出、行政支出、研發費用分別增長25.4%、84.2%、52.2%,擴大了毛利率和凈利率的“剪刀差”。

然而,對于TCL電子,乃至更多的家電企業來說,更大的挑戰在于用戶行為習慣改變造成的開機率下降和終端需求萎縮。

當前的中國客廳,在展示和待客功能被嚴重弱化后,電視機逐漸從必選消費品往可選消費品過渡,一些年輕家庭甚至沒有電視。即使多數有電視的家庭,觀看時間也越來越短。

這意味著,市場的換機周期在拉長,購買需求的主要拉動力正在穩步下降。相關業內人士曾透露,當前電視劇平均換機周期在12年,遠超7年安全使用期。

/ 02 /

從電視終端走向AloT市場

眼下,TCL電子的電視業務正遭遇成長“天花板”,如何構建新增長極成為企業的挑戰。

從財報入手,TCL電子正從電視終端向AloT(人工智能+互聯網)延伸,包括智能眼鏡13、路由器、智能穿戴、智能家居等智能連接產品在內的創新業務和家庭互聯網業務,為用戶提供多屏實時互動、 全場景智慧感知的產品與服務。

換而言之,TCL電子渴望在AIoT新業態中找到第二條盈利曲線。

據艾瑞咨詢數據顯示,2020年中國AIoT市場規模超5800億元,同比增長53%,預計2022年市場規模將達到7509億元,2018至2022年的年均復合增長率30.49%,是一條高景氣度賽道。

2021年,TCL電子創新業務收入85.46億港元,同比增長86.72%,營收占比從2020年的9%擴大到11.4%;互聯網業務收入18.5億港元,同比增長49.9%,占比基本和去年持平,為2.5%。

分板塊看,智能連接和智能家居同比分別增長34.2%、78.9%;國內互聯網業務(主要為雷鳥網絡集團相關業務)收入達14.9億港元,同比大幅增長63.7%;海外互聯網業務的收入達3.6億港元,同比增長11.2%。

直觀地講,創新業務和互聯網業務已成為拉動TCL電子的業績的新引擎,但問題都是體量太小,不足以引致集團的規模增長。

拆解TCL電子的財報,近兩年營收增長一定程度上依賴于并表,2019年4月并入雷鳥網絡,2020年9月并入中小尺寸顯示業務、智能連接相關業務,內生增長不多。

另外,根植于現實,AIoT這一概念肇始于2018年。隨后不久,以BAT為代表的各互聯網大廠、傳統制造業巨頭、以及新興的獨角獸都毫無猶豫地踏進,現如今早被“擠爆”。

諸如雷軍曾在2020年初豪言,在“5G+AIoT”戰場上,未來5年小米將至少投入500億元;京東推出“京魚座”AIoT生態,專注智能生活;華為5G+AIoT,彰顯萬物互聯雄心……

拋開上述對手不談,格力、美的、海爾等頭部家電企業,以及海信、創維、康佳等同一時代的老競友也悉數下場。

謹慎樂觀而言,基于硬件優勢,全球布局實力,TCL電子有逐浪御風、打開增量空間的機會,但需要指出的是,AIoT的內核是人工智能,并由此匹配感知、連接、交互、智能等全方位能力,這方面互聯網企業比較擅長,而傳統企業的理解相對不深,且缺乏年輕人的“擁躉”,不是加裝了超大屏幕就可以稱之為AIoT家電的。

也就是說,在生態體系對抗上,TCL電子處在弱勢中。

/ 03 /

黑電行業的價值重估難題

TCL電子于1999年上市,市值一度超千億港元,但近十年,其股價一直低位徘徊,截至2022年4月20日,收盤價為3.45港元/股,市值只剩86億港元。

這期間,即便有利好消息放出,資本市場對TCL電子也沒有強烈的做多情緒。

譬如,2022年2月23日,TCL電子正式發售新品銀弧極速智屏P11系列, 12nm制程工藝、擁有2.6T Al、雙重120Hz……

可是,無論宣傳的怎么高亢激昂,這款在堆料和配置上堪稱“王炸”的電視卻沒有激起任何波瀾,公司股價當天反響平平,次日更是暴跌3.92%。

其實,類似的尷尬不僅僅在TCL電子一家的身上有,康佳、創維、長虹等老牌黑電企業無一例外。

究其原因,就像智能機打敗功能機,MP3打敗隨身聽,新技術更新迭代,新產品推陳出新,電視面臨著被手機、平板替代的風險,外加人口紅利和房地產紅利逐漸消退,彩電行業自2016起已由增量競爭進入到存量競爭。大白話就是大勢已過。

該背景下,“水大魚大”幾無可能,業內公司均面臨成長兌現“煩惱”。

對于講究前瞻和預測的資本市場來說,一個天花板就在“頭頂”的行業,能跑、能跳的空間都很有限,增長只會越來越困難。或者我們可以這么理解,資本的擔憂永遠在更遠期的未來。

落在估值上,目前TCL電子動態市盈率7.12倍,創維集團5.22倍,深康佳12.87倍,海信家電A股15倍、港股8.82倍,基本符合傳統制造業“硬件公司”的估值邏輯。

不過,資本市場又體現出區別對待態度,后兩者因為業務更加多元化,一個加碼半導體與新材料,一個黑電、白電通吃,市盈率明顯高于前兩者。

值得注意的是,TCL電子和創維集團當下這個市盈率,還要感謝2021年拉胯的凈利潤,否則只會更低。

節點財經斯以為,便宜從來都不是買入的主要理由,巴菲特最大的貢獻不僅僅是“撿煙蒂”理論,而是擴充了價值投資的內涵,即投資者在尋找市面上可以買到的、價格具有吸引力的“好”企業時,成長的概念是被納入價值計算當中的。

此外,資本關注利潤,過低的盈利能力也是掣肘黑電企業估值的一個因素。以TCL電子為例,2021年凈利率只有1.59%,2020年則為3.6%。

創維集團、深康佳、海信家電2021年凈利率分別為3.84%、1.64%、3.47%,均較2020年有所下滑。拉長時間軸,這些企業凈利率鮮少超過5個點。

故而,他們的股價走勢反映出類似認知:對于某些行業來說,長期的下跌后,是又一次的價值投資機會;但對黑家電行業來說,長期的下跌之后,仍然只有反彈的價值。

節點財經聲明:文章內容僅供參考,文章中的信息或所表述的意見不構成任何投資建議,節點財經不對因使用本文章所采取的任何行動承擔任何責任。

2021年,TCL電子創新業務收入85.46億港元,同比增長86.72%,營收占比從2020年的9%擴大到11.4%;互聯網業務收入18.5億港元,同比增長49.9%,占比基本和去年持平,為2.5%。

分板塊看,智能連接和智能家居同比分別增長34.2%、78.9%;國內互聯網業務(主要為雷鳥網絡集團相關業務)收入達14.9億港元,同比大幅增長63.7%;海外互聯網業務的收入達3.6億港元,同比增長11.2%。

直觀地講,創新業務和互聯網業務已成為拉動TCL電子的業績的新引擎,但問題都是體量太小,不足以引致集團的規模增長。

拆解TCL電子的財報,近兩年營收增長一定程度上依賴于并表,2019年4月并入雷鳥網絡,2020年9月并入中小尺寸顯示業務、智能連接相關業務,內生增長不多。

另外,根植于現實,AIoT這一概念肇始于2018年。隨后不久,以BAT為代表的各互聯網大廠、傳統制造業巨頭、以及新興的獨角獸都毫無猶豫地踏進,現如今早被“擠爆”。

諸如雷軍曾在2020年初豪言,在“5G+AIoT”戰場上,未來5年小米將至少投入500億元;京東推出“京魚座”AIoT生態,專注智能生活;華為5G+AIoT,彰顯萬物互聯雄心……

拋開上述對手不談,格力、美的、海爾等頭部家電企業,以及海信、創維、康佳等同一時代的老競友也悉數下場。

謹慎樂觀而言,基于硬件優勢,全球布局實力,TCL電子有逐浪御風、打開增量空間的機會,但需要指出的是,AIoT的內核是人工智能,并由此匹配感知、連接、交互、智能等全方位能力,這方面互聯網企業比較擅長,而傳統企業的理解相對不深,且缺乏年輕人的“擁躉”,不是加裝了超大屏幕就可以稱之為AIoT家電的。

也就是說,在生態體系對抗上,TCL電子處在弱勢中。

/ 03 /

黑電行業的價值重估難題

TCL電子于1999年上市,市值一度超千億港元,但近十年,其股價一直低位徘徊,截至2022年4月20日,收盤價為3.45港元/股,市值只剩86億港元。

這期間,即便有利好消息放出,資本市場對TCL電子也沒有強烈的做多情緒。

譬如,2022年2月23日,TCL電子正式發售新品銀弧極速智屏P11系列, 12nm制程工藝、擁有2.6T Al、雙重120Hz……

可是,無論宣傳的怎么高亢激昂,這款在堆料和配置上堪稱“王炸”的電視卻沒有激起任何波瀾,公司股價當天反響平平,次日更是暴跌3.92%。

其實,類似的尷尬不僅僅在TCL電子一家的身上有,康佳、創維、長虹等老牌黑電企業無一例外。

究其原因,就像智能機打敗功能機,MP3打敗隨身聽,新技術更新迭代,新產品推陳出新,電視面臨著被手機、平板替代的風險,外加人口紅利和房地產紅利逐漸消退,彩電行業自2016起已由增量競爭進入到存量競爭。大白話就是大勢已過。

該背景下,“水大魚大”幾無可能,業內公司均面臨成長兌現“煩惱”。

對于講究前瞻和預測的資本市場來說,一個天花板就在“頭頂”的行業,能跑、能跳的空間都很有限,增長只會越來越困難。或者我們可以這么理解,資本的擔憂永遠在更遠期的未來。

落在估值上,目前TCL電子動態市盈率7.12倍,創維集團5.22倍,深康佳12.87倍,海信家電A股15倍、港股8.82倍,基本符合傳統制造業“硬件公司”的估值邏輯。

不過,資本市場又體現出區別對待態度,后兩者因為業務更加多元化,一個加碼半導體與新材料,一個黑電、白電通吃,市盈率明顯高于前兩者。

值得注意的是,TCL電子和創維集團當下這個市盈率,還要感謝2021年拉胯的凈利潤,否則只會更低。

節點財經斯以為,便宜從來都不是買入的主要理由,巴菲特最大的貢獻不僅僅是“撿煙蒂”理論,而是擴充了價值投資的內涵,即投資者在尋找市面上可以買到的、價格具有吸引力的“好”企業時,成長的概念是被納入價值計算當中的。

此外,資本關注利潤,過低的盈利能力也是掣肘黑電企業估值的一個因素。以TCL電子為例,2021年凈利率只有1.59%,2020年則為3.6%。

創維集團、深康佳、海信家電2021年凈利率分別為3.84%、1.64%、3.47%,均較2020年有所下滑。拉長時間軸,這些企業凈利率鮮少超過5個點。

故而,他們的股價走勢反映出類似認知:對于某些行業來說,長期的下跌后,是又一次的價值投資機會;但對黑家電行業來說,長期的下跌之后,仍然只有反彈的價值。

節點財經聲明:文章內容僅供參考,文章中的信息或所表述的意見不構成任何投資建議,節點財經不對因使用本文章所采取的任何行動承擔任何責任。

文 / 七公

出品 / 節點財經

“你有多久沒看電視嗎?”“電視機會逐漸退出歷史舞臺嗎?”就像曾經的收音機、CD機、BP機,隨著移動互聯網普及,各種電子消費品層出不窮,電視機時不時也要遭到這般靈魂拷問。

近日,在接受21世紀經濟報道《慧見》欄目的獨家專訪時,談及電視終端業務走向,TCL創始人、董事長李東生表示,“這確實是個很大的問題,中國市場電視機的銷售已經開始下降,但未來看還有些新機會。”

的確,當下黑家電行業的老大哥—TCL電子(HK.01070)正處于跨越市場周期的關鍵節點。

文 / 七公

出品 / 節點財經

“你有多久沒看電視嗎?”“電視機會逐漸退出歷史舞臺嗎?”就像曾經的收音機、CD機、BP機,隨著移動互聯網普及,各種電子消費品層出不窮,電視機時不時也要遭到這般靈魂拷問。

近日,在接受21世紀經濟報道《慧見》欄目的獨家專訪時,談及電視終端業務走向,TCL創始人、董事長李東生表示,“這確實是個很大的問題,中國市場電視機的銷售已經開始下降,但未來看還有些新機會。”

的確,當下黑家電行業的老大哥—TCL電子(HK.01070)正處于跨越市場周期的關鍵節點。

2021年財報顯示,在營收大增46.9%的前提下,TCL電子的歸母凈利潤縮水35.9%,股價回到2015年的水平。

透過數據,本文嘗試回答這幾個問題:

1、TCL電子為何增收不增利?

2、TCL電子的第二增長曲線是什么?

3、TCL電子的估值難點在哪里?

/ 01 /

供需兩頭承壓,TCL利潤“受氣”

2021年,TCL電子將業務架構做了重新劃分:顯示業務、創新業務、互聯網業務。

其中,顯示業務,即TCL電子的傳統主業,包括消費級與商用顯示屏共實現收入639.5億港元,占總收入的85.4%,同比增長43.5%。

2021年財報顯示,在營收大增46.9%的前提下,TCL電子的歸母凈利潤縮水35.9%,股價回到2015年的水平。

透過數據,本文嘗試回答這幾個問題:

1、TCL電子為何增收不增利?

2、TCL電子的第二增長曲線是什么?

3、TCL電子的估值難點在哪里?

/ 01 /

供需兩頭承壓,TCL利潤“受氣”

2021年,TCL電子將業務架構做了重新劃分:顯示業務、創新業務、互聯網業務。

其中,顯示業務,即TCL電子的傳統主業,包括消費級與商用顯示屏共實現收入639.5億港元,占總收入的85.4%,同比增長43.5%。

增長主要受益于手機、平板等中小尺寸顯示產品量價齊升,帶動收入同比增加29.5%至143.8億港元,以及大尺寸顯示業務產品結構優化,售價同比上浮26.1%,收入同比增加24.3%至492.7億港元。

盡管如此,囿于“宅經濟”退潮,疊加全球面板漲價沖擊,2021年公司盈利能力還是出現了下滑,毛利率16.7%,同比減少2.3個百分點;持續經營歸母凈利率1.6%,同比減少2.0個百分點。

根據行業調研機構Omdia數據,2021年全球TV出貨量同比下降5.3%至2.1億臺,銷售額同比增長14.8%;根據中怡康10全渠道數據,2021年中國市場TV行業整體零售量同比下降10.4%至3,703萬臺,零售額則同比上升15.2%至1,315億元。

由此不難看出,電視市場在規模下行時,業內企業采取提價策略應對。

但在另一頭,原材料成本持續高位運行,漲價又漲了個“寂寞”。

從2020年5月起,電視面板經歷了14個月罕見的單邊上漲。周期最長、漲幅最大、全尺寸均漲是此期間的突出特征,部分主力尺寸面板價格上漲甚至超過150%-200%。

經節點財經考證,在電視產品制造中,屏幕占到整機成本的比重大于60%,具有典型的原料導向特征,這就決定了電視面板行情直接影響電視產品銷售利潤,但面向C端,企業幾乎不可能比照原材料同等提價,就像在面板價格翻倍的情況下,電視整機終端售價僅漲30%-50%,這嚴重稀釋TCL電子們的賺錢效應。

從已經披露年報的創維集團、深康佳A可見,都屬于供需兩頭擠壓下的利潤“受害者”。

再者,TCL電子并沒有在行情寡淡時縮減費用,期內銷售及分銷支出、行政支出、研發費用分別增長25.4%、84.2%、52.2%,擴大了毛利率和凈利率的“剪刀差”。

然而,對于TCL電子,乃至更多的家電企業來說,更大的挑戰在于用戶行為習慣改變造成的開機率下降和終端需求萎縮。

當前的中國客廳,在展示和待客功能被嚴重弱化后,電視機逐漸從必選消費品往可選消費品過渡,一些年輕家庭甚至沒有電視。即使多數有電視的家庭,觀看時間也越來越短。

這意味著,市場的換機周期在拉長,購買需求的主要拉動力正在穩步下降。相關業內人士曾透露,當前電視劇平均換機周期在12年,遠超7年安全使用期。

/ 02 /

從電視終端走向AloT市場

眼下,TCL電子的電視業務正遭遇成長“天花板”,如何構建新增長極成為企業的挑戰。

從財報入手,TCL電子正從電視終端向AloT(人工智能+互聯網)延伸,包括智能眼鏡13、路由器、智能穿戴、智能家居等智能連接產品在內的創新業務和家庭互聯網業務,為用戶提供多屏實時互動、 全場景智慧感知的產品與服務。

換而言之,TCL電子渴望在AIoT新業態中找到第二條盈利曲線。

據艾瑞咨詢數據顯示,2020年中國AIoT市場規模超5800億元,同比增長53%,預計2022年市場規模將達到7509億元,2018至2022年的年均復合增長率30.49%,是一條高景氣度賽道。

增長主要受益于手機、平板等中小尺寸顯示產品量價齊升,帶動收入同比增加29.5%至143.8億港元,以及大尺寸顯示業務產品結構優化,售價同比上浮26.1%,收入同比增加24.3%至492.7億港元。

盡管如此,囿于“宅經濟”退潮,疊加全球面板漲價沖擊,2021年公司盈利能力還是出現了下滑,毛利率16.7%,同比減少2.3個百分點;持續經營歸母凈利率1.6%,同比減少2.0個百分點。

根據行業調研機構Omdia數據,2021年全球TV出貨量同比下降5.3%至2.1億臺,銷售額同比增長14.8%;根據中怡康10全渠道數據,2021年中國市場TV行業整體零售量同比下降10.4%至3,703萬臺,零售額則同比上升15.2%至1,315億元。

由此不難看出,電視市場在規模下行時,業內企業采取提價策略應對。

但在另一頭,原材料成本持續高位運行,漲價又漲了個“寂寞”。

從2020年5月起,電視面板經歷了14個月罕見的單邊上漲。周期最長、漲幅最大、全尺寸均漲是此期間的突出特征,部分主力尺寸面板價格上漲甚至超過150%-200%。

經節點財經考證,在電視產品制造中,屏幕占到整機成本的比重大于60%,具有典型的原料導向特征,這就決定了電視面板行情直接影響電視產品銷售利潤,但面向C端,企業幾乎不可能比照原材料同等提價,就像在面板價格翻倍的情況下,電視整機終端售價僅漲30%-50%,這嚴重稀釋TCL電子們的賺錢效應。

從已經披露年報的創維集團、深康佳A可見,都屬于供需兩頭擠壓下的利潤“受害者”。

再者,TCL電子并沒有在行情寡淡時縮減費用,期內銷售及分銷支出、行政支出、研發費用分別增長25.4%、84.2%、52.2%,擴大了毛利率和凈利率的“剪刀差”。

然而,對于TCL電子,乃至更多的家電企業來說,更大的挑戰在于用戶行為習慣改變造成的開機率下降和終端需求萎縮。

當前的中國客廳,在展示和待客功能被嚴重弱化后,電視機逐漸從必選消費品往可選消費品過渡,一些年輕家庭甚至沒有電視。即使多數有電視的家庭,觀看時間也越來越短。

這意味著,市場的換機周期在拉長,購買需求的主要拉動力正在穩步下降。相關業內人士曾透露,當前電視劇平均換機周期在12年,遠超7年安全使用期。

/ 02 /

從電視終端走向AloT市場

眼下,TCL電子的電視業務正遭遇成長“天花板”,如何構建新增長極成為企業的挑戰。

從財報入手,TCL電子正從電視終端向AloT(人工智能+互聯網)延伸,包括智能眼鏡13、路由器、智能穿戴、智能家居等智能連接產品在內的創新業務和家庭互聯網業務,為用戶提供多屏實時互動、 全場景智慧感知的產品與服務。

換而言之,TCL電子渴望在AIoT新業態中找到第二條盈利曲線。

據艾瑞咨詢數據顯示,2020年中國AIoT市場規模超5800億元,同比增長53%,預計2022年市場規模將達到7509億元,2018至2022年的年均復合增長率30.49%,是一條高景氣度賽道。

2021年,TCL電子創新業務收入85.46億港元,同比增長86.72%,營收占比從2020年的9%擴大到11.4%;互聯網業務收入18.5億港元,同比增長49.9%,占比基本和去年持平,為2.5%。

分板塊看,智能連接和智能家居同比分別增長34.2%、78.9%;國內互聯網業務(主要為雷鳥網絡集團相關業務)收入達14.9億港元,同比大幅增長63.7%;海外互聯網業務的收入達3.6億港元,同比增長11.2%。

直觀地講,創新業務和互聯網業務已成為拉動TCL電子的業績的新引擎,但問題都是體量太小,不足以引致集團的規模增長。

拆解TCL電子的財報,近兩年營收增長一定程度上依賴于并表,2019年4月并入雷鳥網絡,2020年9月并入中小尺寸顯示業務、智能連接相關業務,內生增長不多。

另外,根植于現實,AIoT這一概念肇始于2018年。隨后不久,以BAT為代表的各互聯網大廠、傳統制造業巨頭、以及新興的獨角獸都毫無猶豫地踏進,現如今早被“擠爆”。

諸如雷軍曾在2020年初豪言,在“5G+AIoT”戰場上,未來5年小米將至少投入500億元;京東推出“京魚座”AIoT生態,專注智能生活;華為5G+AIoT,彰顯萬物互聯雄心……

拋開上述對手不談,格力、美的、海爾等頭部家電企業,以及海信、創維、康佳等同一時代的老競友也悉數下場。

謹慎樂觀而言,基于硬件優勢,全球布局實力,TCL電子有逐浪御風、打開增量空間的機會,但需要指出的是,AIoT的內核是人工智能,并由此匹配感知、連接、交互、智能等全方位能力,這方面互聯網企業比較擅長,而傳統企業的理解相對不深,且缺乏年輕人的“擁躉”,不是加裝了超大屏幕就可以稱之為AIoT家電的。

也就是說,在生態體系對抗上,TCL電子處在弱勢中。

/ 03 /

黑電行業的價值重估難題

TCL電子于1999年上市,市值一度超千億港元,但近十年,其股價一直低位徘徊,截至2022年4月20日,收盤價為3.45港元/股,市值只剩86億港元。

這期間,即便有利好消息放出,資本市場對TCL電子也沒有強烈的做多情緒。

譬如,2022年2月23日,TCL電子正式發售新品銀弧極速智屏P11系列, 12nm制程工藝、擁有2.6T Al、雙重120Hz……

可是,無論宣傳的怎么高亢激昂,這款在堆料和配置上堪稱“王炸”的電視卻沒有激起任何波瀾,公司股價當天反響平平,次日更是暴跌3.92%。

其實,類似的尷尬不僅僅在TCL電子一家的身上有,康佳、創維、長虹等老牌黑電企業無一例外。

究其原因,就像智能機打敗功能機,MP3打敗隨身聽,新技術更新迭代,新產品推陳出新,電視面臨著被手機、平板替代的風險,外加人口紅利和房地產紅利逐漸消退,彩電行業自2016起已由增量競爭進入到存量競爭。大白話就是大勢已過。

該背景下,“水大魚大”幾無可能,業內公司均面臨成長兌現“煩惱”。

對于講究前瞻和預測的資本市場來說,一個天花板就在“頭頂”的行業,能跑、能跳的空間都很有限,增長只會越來越困難。或者我們可以這么理解,資本的擔憂永遠在更遠期的未來。

落在估值上,目前TCL電子動態市盈率7.12倍,創維集團5.22倍,深康佳12.87倍,海信家電A股15倍、港股8.82倍,基本符合傳統制造業“硬件公司”的估值邏輯。

不過,資本市場又體現出區別對待態度,后兩者因為業務更加多元化,一個加碼半導體與新材料,一個黑電、白電通吃,市盈率明顯高于前兩者。

值得注意的是,TCL電子和創維集團當下這個市盈率,還要感謝2021年拉胯的凈利潤,否則只會更低。

節點財經斯以為,便宜從來都不是買入的主要理由,巴菲特最大的貢獻不僅僅是“撿煙蒂”理論,而是擴充了價值投資的內涵,即投資者在尋找市面上可以買到的、價格具有吸引力的“好”企業時,成長的概念是被納入價值計算當中的。

此外,資本關注利潤,過低的盈利能力也是掣肘黑電企業估值的一個因素。以TCL電子為例,2021年凈利率只有1.59%,2020年則為3.6%。

創維集團、深康佳、海信家電2021年凈利率分別為3.84%、1.64%、3.47%,均較2020年有所下滑。拉長時間軸,這些企業凈利率鮮少超過5個點。

故而,他們的股價走勢反映出類似認知:對于某些行業來說,長期的下跌后,是又一次的價值投資機會;但對黑家電行業來說,長期的下跌之后,仍然只有反彈的價值。

節點財經聲明:文章內容僅供參考,文章中的信息或所表述的意見不構成任何投資建議,節點財經不對因使用本文章所采取的任何行動承擔任何責任。

2021年,TCL電子創新業務收入85.46億港元,同比增長86.72%,營收占比從2020年的9%擴大到11.4%;互聯網業務收入18.5億港元,同比增長49.9%,占比基本和去年持平,為2.5%。

分板塊看,智能連接和智能家居同比分別增長34.2%、78.9%;國內互聯網業務(主要為雷鳥網絡集團相關業務)收入達14.9億港元,同比大幅增長63.7%;海外互聯網業務的收入達3.6億港元,同比增長11.2%。

直觀地講,創新業務和互聯網業務已成為拉動TCL電子的業績的新引擎,但問題都是體量太小,不足以引致集團的規模增長。

拆解TCL電子的財報,近兩年營收增長一定程度上依賴于并表,2019年4月并入雷鳥網絡,2020年9月并入中小尺寸顯示業務、智能連接相關業務,內生增長不多。

另外,根植于現實,AIoT這一概念肇始于2018年。隨后不久,以BAT為代表的各互聯網大廠、傳統制造業巨頭、以及新興的獨角獸都毫無猶豫地踏進,現如今早被“擠爆”。

諸如雷軍曾在2020年初豪言,在“5G+AIoT”戰場上,未來5年小米將至少投入500億元;京東推出“京魚座”AIoT生態,專注智能生活;華為5G+AIoT,彰顯萬物互聯雄心……

拋開上述對手不談,格力、美的、海爾等頭部家電企業,以及海信、創維、康佳等同一時代的老競友也悉數下場。

謹慎樂觀而言,基于硬件優勢,全球布局實力,TCL電子有逐浪御風、打開增量空間的機會,但需要指出的是,AIoT的內核是人工智能,并由此匹配感知、連接、交互、智能等全方位能力,這方面互聯網企業比較擅長,而傳統企業的理解相對不深,且缺乏年輕人的“擁躉”,不是加裝了超大屏幕就可以稱之為AIoT家電的。

也就是說,在生態體系對抗上,TCL電子處在弱勢中。

/ 03 /

黑電行業的價值重估難題

TCL電子于1999年上市,市值一度超千億港元,但近十年,其股價一直低位徘徊,截至2022年4月20日,收盤價為3.45港元/股,市值只剩86億港元。

這期間,即便有利好消息放出,資本市場對TCL電子也沒有強烈的做多情緒。

譬如,2022年2月23日,TCL電子正式發售新品銀弧極速智屏P11系列, 12nm制程工藝、擁有2.6T Al、雙重120Hz……

可是,無論宣傳的怎么高亢激昂,這款在堆料和配置上堪稱“王炸”的電視卻沒有激起任何波瀾,公司股價當天反響平平,次日更是暴跌3.92%。

其實,類似的尷尬不僅僅在TCL電子一家的身上有,康佳、創維、長虹等老牌黑電企業無一例外。

究其原因,就像智能機打敗功能機,MP3打敗隨身聽,新技術更新迭代,新產品推陳出新,電視面臨著被手機、平板替代的風險,外加人口紅利和房地產紅利逐漸消退,彩電行業自2016起已由增量競爭進入到存量競爭。大白話就是大勢已過。

該背景下,“水大魚大”幾無可能,業內公司均面臨成長兌現“煩惱”。

對于講究前瞻和預測的資本市場來說,一個天花板就在“頭頂”的行業,能跑、能跳的空間都很有限,增長只會越來越困難。或者我們可以這么理解,資本的擔憂永遠在更遠期的未來。

落在估值上,目前TCL電子動態市盈率7.12倍,創維集團5.22倍,深康佳12.87倍,海信家電A股15倍、港股8.82倍,基本符合傳統制造業“硬件公司”的估值邏輯。

不過,資本市場又體現出區別對待態度,后兩者因為業務更加多元化,一個加碼半導體與新材料,一個黑電、白電通吃,市盈率明顯高于前兩者。

值得注意的是,TCL電子和創維集團當下這個市盈率,還要感謝2021年拉胯的凈利潤,否則只會更低。

節點財經斯以為,便宜從來都不是買入的主要理由,巴菲特最大的貢獻不僅僅是“撿煙蒂”理論,而是擴充了價值投資的內涵,即投資者在尋找市面上可以買到的、價格具有吸引力的“好”企業時,成長的概念是被納入價值計算當中的。

此外,資本關注利潤,過低的盈利能力也是掣肘黑電企業估值的一個因素。以TCL電子為例,2021年凈利率只有1.59%,2020年則為3.6%。

創維集團、深康佳、海信家電2021年凈利率分別為3.84%、1.64%、3.47%,均較2020年有所下滑。拉長時間軸,這些企業凈利率鮮少超過5個點。

故而,他們的股價走勢反映出類似認知:對于某些行業來說,長期的下跌后,是又一次的價值投資機會;但對黑家電行業來說,長期的下跌之后,仍然只有反彈的價值。

節點財經聲明:文章內容僅供參考,文章中的信息或所表述的意見不構成任何投資建議,節點財經不對因使用本文章所采取的任何行動承擔任何責任。

1.TMT觀察網遵循行業規范,任何轉載的稿件都會明確標注作者和來源;

2.TMT觀察網的原創文章,請轉載時務必注明文章作者和"來源:TMT觀察網",不尊重原創的行為TMT觀察網或將追究責任;

3.作者投稿可能會經TMT觀察網編輯修改或補充。